景嘉微拟定增募资不超42亿元2022年经营现金净额-3亿

景嘉微今日收报106.68元,涨幅10.66%。

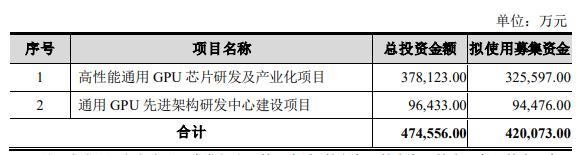

昨晚,景嘉微发布2023年度向特定对象发行A股股票预案。本次向特定对象发行募集资金总额不超过420073.00万元,扣除发行费用后的募集资金净额将用于高性能通用GPU芯片研发及产业化项目、通用GPU先进架构研发中心建设项目。

本次向特定对象发行的股票种类为境内上市人民币普通股,每股面值为人民币1.00元。本次发行全部采取向特定对象发行A股股票的方式,公司将在获得深圳证券交易所审核通过并经中国证监会同意注册后的有效期内选择适当时机实施。

本次向特定对象发行的发行对象为不超过35名符合中国证监会规定条件的特定对象,包括证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者以及其他符合法律法规规定的法人、自然人或其他机构投资者等。所有发行对象均以现金方式认购本次向特定对象发行的A股股票。

本次向特定对象发行的定价基准日为本次发行股票的发行期首日,发行价格为不低于定价基准日前20个交易日公司A股股票交易均价的80%。

本次向特定对象发行的股票数量最终以本次向特定对象发行募集资金总额除以发行价格确定,且不超过发行前公司总股本的30%,即不超过13655万股(含本数),并以中国证监会关于本次发行同意注册文件为准。

发行对象认购的股票自发行结束之日起6个月内不得转让。若相关法律、法规、规章等对发行对象所认购股票的限售期另有规定的,从其规定。

本次向特定对象发行的股票将在深圳证券交易所创业板上市交易。公司本次发行前的滚存未分配利润由本次发行完成后公司的新老股东按照发行后的持股比例共同享有。

本次向特定对象发行的决议自公司股东大会审议通过后十二个月内有效,若公司在上述有效期内取得中国证监会对本次向特定对象发行的同意注册文件,则本次发行相关决议的有效期自动延长至本次向特定对象发行结束之日。

截至预案出具日,公司本次发行尚未确定发行对象,因而无法确定发行对象与公司的关联关系。公司将在本次发行结束后公告的《发行情况报告书》中披露发行对象与公司的关联关系。

本次发行前后,公司的控股股东和实际控制人没有变化,控股股东、实际控制人仍为喻丽丽、曾万辉夫妇。本次发行不会导致公司控制权发生变化。

景嘉微前次募集资金使用情况报告显示,经中国证券监督管理委员会《关于核准长沙景嘉微电子股份有限公司非公开发行股票的批复》1910号)核准,公司获准非公开发行股份不超过5416.18万股。公司本次实际非公开发行股票3059.62万股,每股面值人民币1元,发行价格为每股35.56元。本次发行募集资金总额108799.99万元,扣除发行费用833.24万元(不含发行费用的可抵扣增值税进项税额49.81万元),募集资金净额为人民币107966.75万元。上述募集资金已于2018年12月14日到账,到账情况经天职国际会计师事务所(特殊普通合伙)验证,并出具天职业字(2018)22929号《验资报告》。

景嘉微2022年年度报告显示,2022年,景嘉微实现营业收入11.54亿元,同比增长5.56%;归属于上市公司股东的净利润2.89亿元,同比下滑1.29%;归属于上市公司股东的扣除非经常性损益的净利润2.60亿元,同比增长1.52%;经营活动产生的现金流量净额-2.97亿元,同比下滑227.35%。

景嘉微2022年度计提资产减值准备金额为4388.10万元,上期金额为1097.93万元。

公司经本次董事会审议通过的利润分配预案为:以未来实施2022年度权益分派时股权登记日的总股本为基数,向全体股东每10股派发现金红利1.20元,送红股0股,以资本公积金向全体股东每10股转增0股。

景嘉微2023年第一季度报告显示,2023年一季度,景嘉微实现营业收入6518.20万元,同比下滑81.98%;归属于上市公司股东的净利润-7067.87万元,同比下滑191.44%;归属于上市公司股东的扣除非经常性损益的净利润-8157.23万元,同比下滑212.63%;经营活动产生的现金流量净额-8804.65万元,同比增长0.27%。

声明:免责声明:此文内容为本网站转载企业宣传资讯,仅代表作者个人观点,与本网无关。仅供读者参考,并请自行核实相关内容。